Trascurrido un año desde la creación del VEVE fund vamos a hacer balance y analizar los hechos más relevantes. Después de empezar con muy buen comportamiento durante los primeros meses, el fondo ha ido perdiendo impulso castigado por (i) el estancamiento económico en la zona euro y (ii) las tensiones geopolíticas vividas entre Ucrania y Rusia.

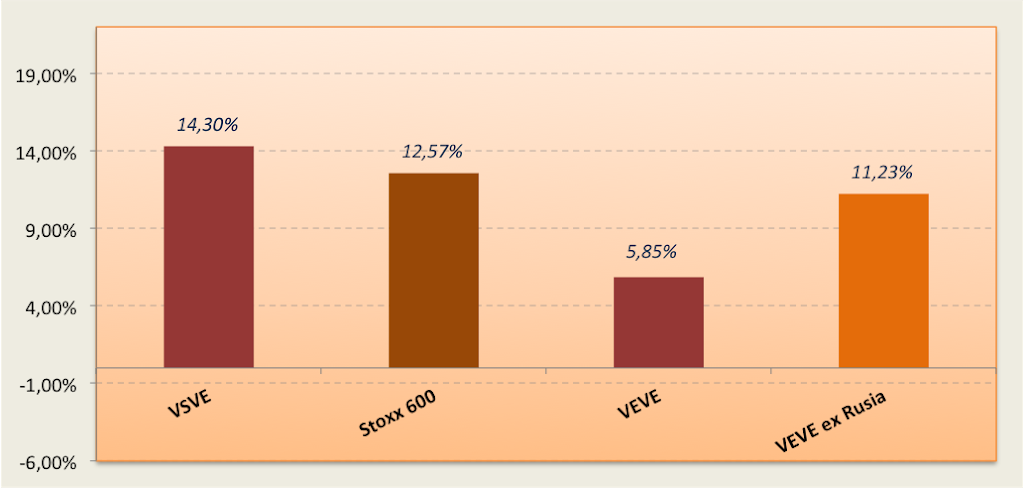

Como comentábamos en la última revisión cuatrimestral, de las 50 compañías que conforman el fondo, 9 son rusas, lastrando de forma importante la rentabilidad final. También se ha visto afectado el fondo por la última quiebra de un banco europeo, el portugués Banco Espirito Santo. Pese a los contratiempos, el fondo consigue finalizar su primer año de vida con una revalorización del 5,9% (sin tener en cuenta costes), rentabilidad que se elevaría al 11,23% si no tuviésemos en cuenta las inversiones en compañías rusas.

Comparativa con índices de referencia

(rentabilidad acumulada en 1 año)

Fuente: Elaboración propia. Datos FactSet

De las compañías en cartera, han mostrado mejor comportamiento Bankinter (+68%), Unione di Banche Italiane (+66%) y Turkiye Is Bankasi Anonim Sirketi (+53%). Mientras que los mayores retrocesos los han sufrido Banco Espirito Santo (-86%), Gazprom Neft OAO (-82%) y Sberbank Russia OJSC (-55,6%).

Rentabilidad de las compañías

del fondo a 1 año (%)

Fuente: Elaboración propia. Datos FactSet y Bloomberg

El peso de cada compañía no es el mismo dentro del fondo (depende del mayor o menor descuento de acuerdo a la metodología), pero sin embargo, las compañías que más han retrocedido coinciden con las que han drenado mayor rentabilidad al fondo. La quiebra del Banco Espirito Santo provoca que sus títulos sean los que más resten al fondo pese a ser la segunda compañía con menor peso (1,51%), superando las pérdidas provocadas por la caída de Gazprom (compañía con más peso en el fondo, 4,25%).

Analizando el comportamiento por mercados, observamos que Italia y Francia han sido las que mayor rentabilidad han aportado con un 3,13% y 2,43% respectivamente. Del otro lado, vemos a Rusia que con un peso del 20% en el fondo drena un 3,10%. Señalar que España aporta una rentabilidad del 1,2%.

Peso y aportación de rentabilidad

al fondo por mercado (%)

Fuente: Elaboración propia

Si ponemos el foco en el comportamiento por sectores, sobresale la evolución del sector financiero (+6,6%). En este sentido, con la sobreponderación que recogía el fondo en este sector (53%), se confirma que nuestro análisis ha identificado correctamente aquel sector con mayor descuento.

Peso y aportación de rentabilidad

al fondo por sectores (%)

De cara al futuro, será clave la normalización de la situación en el este de Ucrania. Si se estabiliza el entorno político, la fuerte caída en precio vivida por las empresas rusas se podría traducir en un plus de rentabilidad.

Compañías rusas en cartera como Gazprom o LukOil pueden ofrecer oportunidades. El consenso de analistas recoge para Gazprom, la mayor compañía de Rusia y uno de los extractores de gas más grandes del planeta, una leve reducción de ganancias y un beneficio cercano a los 24.000 millones de dólares, lo que la sitúa entre las empresas con las ganancias más elevadas entre los ADR*.

En lo que se refiere a la otra petrolera rusa LukOil, 18 de las 19 firmas que la siguen recomiendan tomar posiciones**.

En el área euro, uno de los problemas es que nos dirigimos a un escenario de crecimiento pobre (los últimos indicadores de actividad como el PMI de septiembre indican un estancamiento que deprime la actividad de la eurozona a mínimos de 10 meses) y poca inflación, sin una expansión contundente del balance del Banco Central. Después del crecimiento nulo del 2T14 el crecimiento del área euro será exiguo en la parte final del año y puede ser difícil alcanzar el crecimiento interanual del 1,2% i.a que pronostica la Comisión en su previsión de primavera para el año 2014. El papel del BCE (con la próxima TLTRO de diciembre y con la posible introducción del programa de adquisición de deuda pública) será decisivo en el comportamiento de la renta variable en los próximos meses.

Con la revisión anual, el VEVE fund al igual que el VSVE fund cambiará su composición y distribución dando entrada a compañías con mejor valoración.

*ADR “American Depositary Receipt”: Se trata de títulos de empresas con sede social en países poco accesibles que cotizan en mercados donde es más fácil para los brokers la adquisición de sus títulos a través de depósitos de acciones. Permiten a los inversores acceder de forma más fácil a mercados internacionales donde sería más complicado entrar debido a las barreras de entrada. Firmas orientales (Petrochina, Samsung, Tecent, etc), y de países como Brasil o Ruisa son accesibles a través de los ADR.

**Datos de FactSet